鳥取で注文住宅を建てることを決め、土地を探して3ヶ月。

ようやく希望する土地が見つかり、不動産屋で契約について打ち合わせをしていた時だった。

と不動産屋の営業マンに当たり前のようにさらっと言われた。

知らなかったけど、不動産屋で土地の契約書にサインする前に住宅ローンの仮審査を通す必要があるらしい。営業マンが言うには、土地を売ってくれる売主さんを安心させる為に買い主である私が、住宅ローンに通るという確約が必要とのことだった。

これには納得はしたが、そこで気になったのが住宅ローン審査のこと。妻からも「あなた、本当に住宅ローンに通るの?大丈夫?」と少し心配そうな顔をされたけど、そういえば思い出した。自分名義の車ローンがあと5年残っていた。奨学金もまだ返済中だ。

妻はパートなので、住宅ローンは私だけの名義で組む予定だ。本当に大丈夫なのか?土地を買う前に住宅ローンの仮審査を通す必要があるなんて知らなかったな。なんだか急に不安になってきた。それに土地の契約日まで間がない。

急いで銀行に住宅ローンの仮審査の申し込みをしないといけない。でも、もし仮審査に落ちたら、せっかく見つけたこの土地を買えないことになる。

住宅ローンの審査に通るかどうか事前に分かっていれば、こんな不安を抱えなくて済んだのに。銀行に行く前に住宅ローンの審査に通るか、落ちるかを知る方法はないのかな?

・・・

鳥取でこれから住宅を建てようとする場合、このような状態になってしまうケースはよくあります。もしくは、既にこのような状況になっているかもしれませんね。

このような場合、銀行に行く前に住宅ローンの審査に通るかどうか知っていれば、安心して土地の契約にも臨むことができます。

できれば、行き当たりばったりでその時になって慌ててしまうのではなく、事前に住宅ローンに知識を持ち、自分が住宅ローンの審査に通るかどうかを知っていれば安心して住宅購入を進めることができますよね。

私は以前、住宅ローンの担当をしており、8年間の間、毎月欠かさず住宅ローンの手続きをプロとして行ってきたので、鳥取のほとんどの銀行の審査事情についてある程度熟知しています。

その経験をもとに、鳥取の銀行に行く前に住宅ローンの審査に通るかどうかを知る方法についてくわしく解説をしていきます。

目次

土地や家を買う前に、住宅ローンの仮審査を通しておく必要があります

希望する土地が見つかり、これから契約をするという段階になった時に必ず営業マンから聞かれることが2つあります。それは・・・

「どこの銀行でいくら住宅ローンを借りるか決まっていますか?」と、「住宅ローンの仮審査はもう終わっていますか?」ということです。

なぜこのようなことを聞かれるかと言うと、土地の売買をする時に作成する売買契約書に買い主がどこの銀行で住宅ローンをいくら借りて土地代を支払うかを明記する必要があるからです。

また、営業マンとしては、土地を売ってくれる売主にも「この人は住宅ローンを組んで支払いができる人だ」と安心してもらいたいという意図があります。

これを知らないと、その時になって慌ててしまうことになりますので、事前に『土地を購入する前に住宅ローンの仮審査を通す必要がある』ということを覚えておいていください。

ちなみに、住宅ローンの仮審査に対して本審査は、建築を依頼する工務店が決定し、間取りや性能、金額やその支払い方法など全てが決まった契約書(これを請負契約書と言います)ができた時に行うことになります。

住宅ローンの審査の仕組み

それでは、住宅ローンの審査の仕組みについて一緒に見ていきましょう。仮審査でも本審査でも基本的な仕組みは共通しています。

住宅ローンは基本的に35年間も支払い続ける必要があるので、銀行は長期にわたって返済できるかどうかを審査しますが、中でも以下の3つの要素を使って総合的に判断されます。

①年収・勤続年数

【年収について】

おおかた鳥取の銀行で住宅ローンを申し込むには、250万円以上というのが年収要件となっています。基本的にここで言う「年収」とは、手取りではなく、額面金額のことを指します。安定継続している正社員で額面250万以上の収入が、最低でも求められることが多いです。

また自営業者の年収要件も、サラリーマンや公務員と同じく250万円以上となっています。ただ、自営業者の場合、ここでいう「年収」とは「所得」のことを指します。所得とは、売上から経費を引いた金額のことです。

サラリーマンや公務員は、直近の年収だけ審査されることが多いですが、自営業者の場合、過去3年間の所得を見られます。毎年250万以上の所得が住宅ローンの申し込みに必要な銀行もあれば、過去3年間の平均で250万以上を求める銀行もあり、申し込む銀行によって見方が違うので注意が必要です。

いずれにしても鳥取の銀行は、最低でも250万の年収や所得が必要とされています。普通に社会生活を送るには、最低250万のお金は必要だと見ているようです。なので年収が250万以下の方は、あなた一人で住宅ローンを組むのは難しいと判断されることが多いので、奥様の収入を合わせて(これを所得合算といいます)年収要件をクリアするケースが実務上多いです。

【勤続年数について】

鳥取の銀行で住宅ローンを組むのは、原則、同じ勤務先に1年以上勤務することが必要です。ほぼ鳥取県内どこの銀行も1年で統一されているようです。

なので、もしあなたが就職してまだ、1年たっていなければ、基本的に住宅ローンを組むのは難しいでしょう。ただ、転職したため、新しい勤め先の勤続年数が1年経っていなくても審査をしてくれるフラット35のような政府系の住宅ローンもあります。

また、自営業者の場合はお伝えしたように、1年ではなく、最低3年間の所得を見比べて判断されます。つまり、開業(営業)してからも3年は経っていないと住宅ローンの審査に臨むことが原則できません。

②返済比率

銀行が、あなたの年収でいくら住宅ローンを組めるか審査をする時に使う指標が「返済比率」です。返済比率とは、あなたの収入に占める年間返済額の割合のことを言います。鳥取の銀行ごとに返済比率が決まっています。

一番比率が低い鳥取の銀行は25%で、あとはおおむね30%の銀行が多いようです。

25%の場合、例えば収入が400万だと100万円です。つまり、月々にすると約8万3千円ですね。この返済金額内の住宅ローンであれば、審査に問題がないということになります。

30%の場合、同じく収入が400万だと120万円です。月々にすると10万円ですね。この返済金額内の住宅ローンであれば、こちらも問題ありません。

逆に、あなたの収入に占める住宅ローンの年間返済額の割合が25~30%を超えると、銀行は「借金が多すぎて返済に懸念あり」と考えます。

この時、マイカーローンやカードローンを組んでいると、その年間返済額も返済比率に含まれますので注意が必要です。

返済比率を超える金額の住宅ローンは借りることができない仕組みになっています。これを、実務上では「返済比率オーバー」と言います。

あなたが希望する住宅ローンの返済額が、返済比率25~30%内に収まっていれば、住宅ローンの審査に臨むことができますし、「返済比率オーバー」の場合は審査に臨むことができません。その場合は、窓口の担当者から、もっと住宅ローンの金額を減額して申し込むように言われます。

③信用情報

信用情報とは、あなたが住宅ローンを申し込む時にチェックされる、客観的な取引事実を登録した個人の情報のことを言います。

具体的には、以下の情報のことをここでは指します。

・車ローンや教育ローン

・クレジットカードでの買い物やキャッシング

・クレジットカード以外での割賦(かっぷ)販売

主にこれらの情報の支払い状況をチェックされますが、ここで一番大事なのは、決まった日に支払いが確実にされているかどうかです。要は、決まった日に支払い金額が残高不足などで落ちていない(これを延滞といいます)とその事実が情報として登録されてしまいます。

そうすると文字通り、あなたの「信用」にキズがつくことになります。つまり、決まった日に返済ができない=「信用」がない人、と見なされます。当然、銀行は「信用」がない人に住宅ローンを貸すことができませんので、この延滞の情報が登録されているかどうかを一番気にします。

では、銀行はどうやってあなたのこれらの情報を調べるのでしょうか。銀行は、自社の商品の情報なら分かりますが、他の銀行での借入や、クレジットカードまでの情報は分かりません。

そこで、銀行は、上記の情報の多くが登録されている指定信用情報機関に照会をかけることで、他の金融機関の情報を取得します。指定信用情報機関には、あなたが取引した銀行や消費者金融、クレジット会社や割賦(かっぷ)販売の会社のほとんどの情報が登録されています。

つまり指定信用情報機関から取得した情報を基にして、あなたが「住宅ローンを組んでも返済がきちんとできるかどうか」=「信用があるかどうか」を審査するのです。

実は、この①~③の要素のなかでこの信用情報のチェックが一番重要視されています。いくら①で説明した、一部上場企業勤務で年収が高かったり、勤続年数が長くても、過去に延滞の履歴がたくさんあったり、債務整理や自己破産の情報があれば、住宅ローンの審査はほぼ通らなくなります。

つまり、あなたの信用情報の審査の結果、過去にお金を借りていても延滞がなくきちんと返済していることが確認できて、あとは上記①と②の条件をクリアさえすれば、あなたは住宅ローンの審査にほぼ通ると言えます。

住宅ローン審査に通るかを自分で判断する

住宅ローンの仮審査や本審査では、上記の①から③までの要素が総合的にチェックされることをお伝えしました。

つまり、言い換えれば、①から③までの要素すべて、銀行が定める基準以上であればあなたは住宅ローンの審査にほぼ通ると考えて良いでしょう。逆を言えば、1つでも基準以下であれば、住宅ローンの審査にはほぼ通らないということになります。

この事実を踏まえた上で、あなたが住宅ローンの審査に通るか、どうかの判断基準をもう一度まとめてみましょう。

①年収は額面で250万以上。勤続年数は1年以上必要。

②希望する住宅ローンの返済額が返済比率25%から30%以内に収まっている

③信用情報に延滞や債務整理、破産の登録がない

もちろんこれ以外の要素も審査の対象になることもありますが、基本的な審査項目は以上になります。つまり、これらの条件を、あなた自身で確認することができれば、住宅ローンの審査に通るかどうかを事前に判断することができます。

実際に例を見てみましょう

それでは、実際に鳥取太郎さんを例に挙げながら、順に住宅ローンに通るかどうかを詳しく見ていきましょう。鳥取太郎さんの詳細は以下のとおりです。

鳥取太郎さん

年齢:40歳

職業:会社員

年収:500万

勤続年数:15年(転職履歴あり)

希望する住宅ローン金額:2,800万円

住宅ローン条件:10年固定0.7% 35年返済 ボーナス返済なし

毎月の返済額:75,186円(銀行のHP上のローンシミュレーションより試算)

他のローンなし(2年前に自動車ローンの返済が終了)

この例で、鳥取太郎さんが住宅ローンを借りることができるのかどうかを一緒に見ていきましょう。

①年収と勤続年数を確認

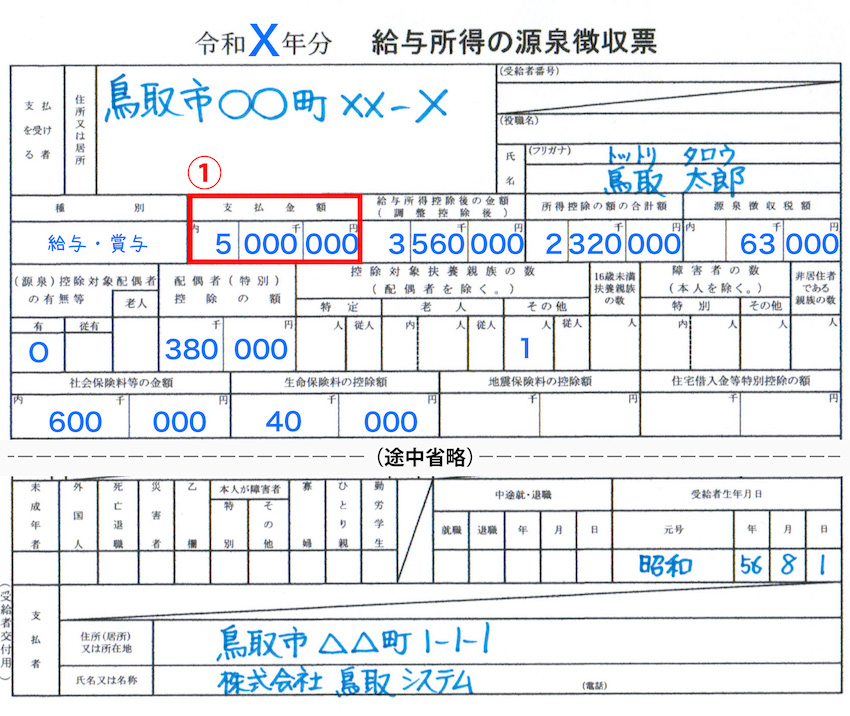

まず、年収を確認します。年収は、サラリーマンや公務員の場合、毎年、会社から発行される源泉徴収票がチェックされます。なので、必ず直近の源泉徴収票の提出を銀行から求められます。

源泉徴収票とは、その年1年間に会社から支払われた給与等の金額と、自分が支払った所得税の金額が記載された書類です。

一般的に、12月分の給与明細と一緒に受け取るので、渡されて自分の1年間の年収がどれくらいか確認する方も多いのではないでしょうか。源泉徴収票には所得税の金額なども記載されていますが、その年の1月1日から12月31日までに支払われた給与の金額が住宅ローン審査ではとても重要になってきます。

では実際に、鳥取市内の会社にお勤めして15年の鳥取太郎さん(40歳)の源泉徴収票を見ていきましょう。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/23100051.htm

チェックされる源泉徴収票は、直近のものになります。

お伝えしたように「年収」とは、手取りではなく、額面金額のことを指します。つまり税金や社会保険料などすべてを含んだ金額のことで源泉徴収票では「支払い金額」が「年収」になります。(図表の①を指します)この①の金額が250万以上あるか、住宅ローン審査ではチェックされます。

鳥取太郎さんの年収は、500万(図表の①)なので、250万以上必要とされている年収の条件を大きくクリアされています。実は太郎さんは、鳥取システムに30歳のときに転職しています。勤続してちょうど10年なので、勤続年数1年以上の条件も問題ありません。

②あなたが希望する住宅ローンの返済額が所定の返済比率に収まっているかを確認

鳥取の銀行では、希望する住宅ローン返済額が、返済比率25%から30%内までに収まっている必要があります。

では、鳥取太郎さんの返済比率を実際に計算してみましょう。お伝えしているように、返済比率とは、あなたの収入に占める年間返済額の割合のことでした。

つまり住宅ローンを含めた年間返済額を年収で割って100をかけたものが返済比率(%)になります。

鳥取太郎さんの年収で、鳥取の銀行では2,800万の住宅ローンを組むことができるのでしょうか?

鳥取太郎さんの年収は500万、年間住宅ローンの返済額は、毎月の返済額 75,186円×12カ月=902,232円、他のローンはないので返済利率は、

902,232円 ÷ 5,000,000円 × 100 = 18.0%

となります。25%以内に収まっているので、この返済比率だと、一番比率が低い銀行から高い銀行まで、どこの銀行でも住宅ローンを2,800万円組めることになります。

③過去に支払いが遅れたり債務整理や自己破産をしていないかを確認

今現在、返済中のローンやクレジットカードの支払いがある方は、遅れたことがないか(延滞がないか)確認する必要があります。支払い情報の確認は、現在からさかのぼって2年間は、住宅ローン審査でチェックされることが多いです。

それと、今現在ローンやクレジットカードの支払いがすべて終わっている方も気をつけてほしいことがあります。支払いが完了してから5年間は、個人情報として返済履歴が残ります。少しの延滞回数なら問題視されませんが、気をつけたいのは、返済終了後から5年間にかなり頻繁に延滞情報があると、住宅ローン審査にマイナスになることがあるということです。

鳥取太郎さんは2年前に自動車のローンの返済が終わっていて、現在ローンなどの借金はないようです。返済が終わってからまだ2年しか経っていないので、鳥取太郎さんの自動車ローンの返済履歴を銀行もチェックします。鳥取太郎さんは、念のため、支払いしていた銀行の通帳をさかのぼって見てみましたが、返済が遅れたことはなさそうでした。

①〜③の基準で見た結果

このように、①〜③の基準で見た所、鳥取太郎さんは全ての基準をクリアしていました。なので、住宅ローンの審査にほぼ通ると言うことができます。

自分の年収でいくら借りることができるか知る方法

鳥取太郎さんは、2,800万円の住宅ローンを借りることができそうなことは分かりました。

ただ、ハイグレードの住宅も検討しているので、自分の年収では、MAXどれくらい借りることができるのかも気になっています。

私も、これから住宅ローンを組もうと考えている鳥取太郎さんのような方から「私の年収ではどれだけ住宅ローンを借りることができるのですか?」と相談されることがとても多いです。

それでは実際に、鳥取太郎さんが組むことができる住宅ローンの金額を計算してみましょう。

そのためには、お伝えした返済比率だけでなく以下の知識が必要です。

審査金利の存在を知っておく

何度かお伝えしたように、返済比率とは、あなたの収入に占める年間返済額の割合のことを言いましたね。

一番、返済比率が低い鳥取の銀行は25%で、あとはおおむね30%の銀行がほとんどでした。

こう聞くと、返済比率が25%の銀行より、30%の銀行の方がたくさん住宅ローンを貸してくれると思われがちですが、実はそうではありません。

これを理解するには、銀行が住宅ローンの返済額を計算する時に内部で使う『審査金利』というものを知っておく必要があります。

住宅ローンの金利というのは、『0.8%』とか『1.6%』など表示されていますよね。

これは実際に住宅ローンの借り手が払う金利なのですが、それとは別に銀行は『審査金利』という審査に使うための金利を設定していて、その審査金利を元に毎月の住宅ローン返済額を計算します。

この金利は内部で使う為のものなので公表されていません。

鳥取の銀行の場合、審査金利は以下のように決まっています。

① 返済比率が25%の鳥取の銀行…あなたが実際に借りる金利と同じ

② 返済比率が30%鳥取の銀行…あなたが実際に借りる金利よりかなり高い金利

通常は、①の銀行のように「審査金利」はあなたが実際に住宅ローンを借りる時の金利を使います。よく銀行のホームページやチラシで目にする「10年固定1.0%」が「審査金利」にそのまま使われるわけです。

ただ②の銀行の「審査金利」は、実際に住宅ローンを借りる時の金利より高めの金利を独自で定めています。私は銀行に勤めていた経験からこの数字を把握しているのですが、おおよそ2%台半ばで設定されているようです。

①の銀行の場合は、特に問題はありません。しかし、②の場合は実際よりも高い審査金利が使われるので想定される住宅ローン返済額が大きくなります。

この結果、返済比率が30%で計算されていても、審査金利が高いので結局あなたが借りることができる住宅ローンの金額は①よりも少なくなる場合が多いです。

「返済比率」と「審査金利」もとに実際に計算してみましょう

では実際に、この2つの知識を使って以下の手順で、鳥取太郎さんは住宅ローンがいくら組めるのか計算してみましょう。

ステップ1:あなたの収入と返済比率から返済可能額を計算

まずあなたの収入では、毎月いくらまでなら返済することができるのかを計算します。

この返済額のことを「毎月の返済可能額」とここでは言います。この額の計算には、あなたの収入と銀行の返済比率を使います。何度かお伝えしたように、この比率は銀行ごとに決まっていましたよね。

計算式は次のようになります。

毎月の返済可能額 = あなたの収入 × 返済比率 ÷ 12

鳥取太郎さんの収入は、源泉徴収票より5,000,000円でしたね。

①の銀行で借りた場合の返済比率は25%なので、計算式は以下のようになります。

毎月の返済可能額 = 5,000,000 × 25% ÷ 12 = 104,166円

つまり①の銀行は、鳥取太郎さんの収入では毎月104,166円までの返済なら可能と見るわけです。

同じように②の銀行で借りた場合も計算してみましょう。

②の銀行で借りた場合の返済比率は30%なので、計算式は以下のようになります。

毎月の返済可能額=5,000,000×30%÷12=125,000円

つまり②の銀行は、鳥取太郎さんの収入では毎月125,000円までの返済なら可能と見るわけです。

ステップ2:毎月の返済可能額からシミュレーション

次は、鳥取太郎さんの毎月の返済可能額からいくらまで住宅ローンを借りることができるのかを計算する方法をお伝えします。

ここでは以下のサイトを使ってシミュレーションすることで計算します。

https://www.flat35.com/simulation/simu_02.html

これはフラット35のサイトですが、鳥取の銀行の場合でも使えます。以下、説明していきますので実際に入力してみましょう。

リンクをクリックすると、以下のような画面が出てきます。

まずタイトルに「毎月の返済額から借入可能額を計算」とありますが、毎月の返済額は、手順1で計算した毎月の返済可能額のことですね。借入可能額とは、あなたが組むことができる住宅ローンの金額のことです。

つまり、このシミュレーションを使うと、あなたの収入より導き出された毎月の返済可能額から、住宅ローンをいくら組むことができるかを知ることができます。とても便利なシミュレーションのサイトです。

ここでは、毎月の返済可能額とシミュレーションする銀行の審査金利を使います。以下のように入力してみましょう。

①毎月返済額の欄に毎月の返済可能額を入力

②融資金利の欄にシミュレーションする銀行の審査金利を入力

③返済期間は35年

④返済方法は「元利均等」を選択。(ここでは詳しい説明は省きますが、元金と利息の合計金額が35年間ずっと変わらない返済方法のことを元利均等返済といいます。鳥取の銀行はほとんどこの返済方法を使っています。)

⑤計算するをクリックする。

【①の銀行のシミュレーションを入力した場合】

・毎月返済額は10.4万(毎月の返済可能額のこと。単位が万円なので入力にご注意ください)

・審査金利は1%と仮定

上記のように数値を入力し、計算するをクリックします。

すると、下記のようにシミュレーションの結果が表示されます。

借入可能金額(概算)は3,684万円と試算されましたね。実際、鳥取の銀行では十万単位で住宅ローンを組むことができるので、①の銀行では概算で3,680万円までの住宅ローンを組むことができます。

【②の銀行のシミュレーションを入力した場合】

・毎月返済額は12.5万(毎月の返済可能額のこと。単位が万円なので入力にご注意ください)

・審査金利は2.6%と仮定

上記のように数値を入力し、計算するをクリックします。

すると、下記のようにシミュレーションの結果が表示されます。

借入可能金額(概算)は3,444万と試算されましたね。実際、鳥取の銀行では十万単位で住宅ローンを組むことができるので、②の銀行では概算で3,440万円までの住宅ローンを組むことができます。

【結果のまとめ】

収入が500万円の鳥取太郎さんが組むことができる住宅ローンの金額は

①の銀行では3,680万円と予想

②の銀行では3,440万円と予想

鳥取太郎さんは審査金利が低い①の銀行で借りた方がたくさん借りることが分かりましたね。このように「審査金利」の所でお伝えした結果となりました。

ただし注意してほしい点があります。②の銀行は、自営業、サラリーマン関係なく年収が多いと返済比率が上がるようです。①の銀行は年収がいくらだろうが、返済比率は変わりません。

つまり収入によっては②の銀行の方がたくさん借りることができる場合があります。このあたりの銀行の細かい決まり事は、ここでは分かりづらくなるので省略します。

自動車ローンが住宅ローン審査に与える影響

自動車ローンの返済が残っている場合は、住宅ローンの審査では、返済比率の中にその金額が含まれると見ます。

例えば、自動車メーカ―の車ローン(ディラーローン)を以下の条件で組んでいたと仮定しましょう。

○金額 2,000,000円

○金利 3.90%

○返済年数(回数) 5年(60回)

○毎月返済金額 36,742円

この車ローンを組んだまま、年収500万円の鳥取太郎さんの場合だといくらまで住宅ローンが組めるのでしょうか。

実際の計算方法をお伝えします。

ステップ1で計算した毎月の返済可能額から車ローンの毎月返済額を引く

①の銀行の場合、ステップ1で計算した毎月の返済可能額は104,166円でした。

なので、104,166円から車ローンの毎月返済額36,742円を引いた、104,166円-36,742円=67,424円が、車ローンを組んだままの太郎さんの毎月返済可能額となります。

あとは、同じように、ステップ2で使用したシミュレーションを使って、以下のように入力します。

この条件で試算します。

そうすると、借入可能金額(概算)は2,373万円と試算されましたね。

①の銀行の場合、当初は3,680万円までローンを組めると予想しましたが、車ローンを200万円組んだ場合、2,370万円までしか組むことができないというシミュレーション結果になりました。

ここでは省略しますが、②の銀行の場合も同じようにシミュレーションしてみてください。

いずれの銀行も、車ローンを借りたままだと組むことができる住宅ローンの金額は少なくなります。

車ローンを組んでいて、これから住宅ローンを組むことを考えているあなたは、ぜひこの試算のやり方を参考にしてください。

カードの買い物や奨学金の返済が住宅ローン審査に与える影響

お伝えしたように、車ローンは住宅ローン審査に与える影響がとても大きいです。ここではその他の返済が住宅ローンの審査に影響が出るのか見ていきます。

カードで買い物すると住宅ローン審査に影響が出る場合があります

では、クレジットカードで買い物(ショッピング)をされた場合はどうでしょうか。これもよく相談者様から質問されるのですが、買い物でのクレジットカード払いも住宅ローン審査に影響を与える場合があります。

買い物のクレジットカード払いには、「一括払い」と「分割払い」がありますよね。

実は「一括払い」は、返済比率に入れませんが、「分割払い」は返済比率に入ります。クレジットカードでの分割払いは、車ローンと同じように「借金」と見る銀行が多いからです。

なので、この場合あなたが住宅ローンをいくら組むことができるか試算する場合は、車ローンを組んだ時と同じようにシミュレーションサイトを使って試算することができます。

奨学金の返済は住宅ローン審査に影響があるのか不安

学生の時に借りた奨学金の返済がまだ残っているあなたは、住宅ローンの審査を受ける時に心配になるかもしれません。

住宅ローン審査の仕組みでお伝えしたように、車ローンやクレジットカードの支払い状況は、個人情報に登録されますが、奨学金の場合は、きちんと遅れず返済していれば登録されないようです。ここでは詳しくは書きませんが、延滞が続いた場合だけ、個人情報に延滞情報として登録されます。

なので、審査の時、奨学金を借りていることを自己申告しなければ、車ローンやクレジットカード払いの時と違って、毎月の奨学金の返済額が、返済比率に入ることはありません。

ただ、審査の結果、その分住宅ローンを多く組むことができるかもしれませんが、あなたが実際に返済できるかはまったく別問題です。この点は十分、考えて住宅ローンの申込をするようにしましょう。

住宅ローンをスムーズに借りるための簡単な交渉術

車ローンを組んだままやクレジットカード払いがまだ残っている状態だと、借りることができる住宅ローンの金額に影響があることが分かっていただけたかと思います。

この記事を読んで、住宅ローンをたくさん組みたいから、返済比率に入っている車ローンやクレジットカード払いを全部返済してから、住宅ローンの審査を受けようと考えるかもしれません。

住宅ローンの審査が通ってから、車ローンやクレジットカードの残りを全部返済しましょう

住宅ローンをたくさん組みたいので、先に残りの車ローンすべてを貯金から返済し、住宅ローンの申し込み(仮審査)を銀行で受けたとしましょう。もし、何らかの原因で住宅ローンの審査に落ちてしまったら、何のために貯金を取り崩してまで…という気持ちになりませんか。

このような場合、一番ベストな方法は、銀行に住宅ローンの申し込み(仮審査)を受ける時に、あらかじめ「車のローンは住宅ローンの審査が通ったら、全部返済します」と銀行に伝えて審査の手続きをする方法です。

これを銀行では、完済条件付きの住宅ローンと言ったりします。しかし、このような手続きをしたからといって、あなたにとって審査が不利になるということはありませんのでご安心ください。

この方法だと、まだ審査に通るか分からないのに貯金を崩さなくて済むので、安心して住宅ローンを申込できます。ぜひこのように、銀行の窓口の方に伝えてみてください。ほとんどの鳥取の銀行が、この方法で住宅ローンの審査をしてくれます。

住宅ローンの審査中にあなたが気を付けるべきこと

住宅ローンは、仮審査と本審査の2つの申込を経てから、最終的な契約を銀行と結びます。

住宅ローンの審査の仕組みでもお伝えしましたが、チェックされる3つの要素(①年収・金属年数②返済比率③信用情報)のうち③信用情報が最重要視されます。

実務上では、仮審査が通れば本審査もほぼ問題なく通る可能性が高いです。ただ仮審査が通ったからと言って、新居用のクーラーやテレビ、ソファーセットなど高価な買い物をクレジットカード払いで購入したりする事は避けましょう。

本審査でも、当然、信用情報がチェックされますが、その時にこのような情報が分かってしうと

「これから住宅ローンを返済してもらうのに、こんなにカードを切って高価な買い物をするなんてこの人、お金に関して計画性がないけど本当に融資して大丈夫かな?」と銀行は見てしまいます。 結果、仮審査に通っても本審査に落ちてしまうという結果になりかねません。高価なクレジットカード払いを利用する場合は、住宅ローンの最終的な契約が終わってからにしましょう。

まとめ

・土地や家を購入する前に、住宅ローンの仮審査を通しておく必要がある。

・次の①~③の要件をすべて満たしていると住宅ローンの審査に通る可能性が高くなる

①年収は額面で250万以上。勤続年数は1年以上必要。

②希望する住宅ローンの返済額が返済比率25%から30%以内に収まっている

③信用情報に延滞や債務整理、破産の登録がない

特に③の個人情報のチェックが最も重要視される。現在の返済状況だけでなく、過去にお金を借りていても延滞がなくきちんと返済できていたか、できるだけ確認してから住宅ローン審査に臨むのがベスト。

・源泉徴収票を準備して、返済比率と審査金利を使えば、あなたの年収でどれだけ借りることができるかを知ることができる。フラット35のシミュレーションを使えば簡単で便利。

・車ローンや買い物でのクレジットカードの分割払いは返済比率に含まれる。奨学金はきちんと返済していれば返済比率に含まれない。これらのローンを組んだまま、住宅ローンをいくら借りることができるのかもフラット35のシミュレーションを使えば知ることができる。

・住宅ローンの審査を受ける前に、無理をして車ローンすべてを返済しない。「住宅ローンの審査に通ったらすべて返済します」とあなたから条件を銀行の担当者に提示してから審査を受ける。

・仮審査に通ったからと油断して、大きな買い物をカードでしない。最終的な住宅ローンの契約が終わってからにすること。

いかがだったでしょうか。思ったよりも住宅ローンの審査に通るのは難しくないと感じたのではないでしょうか?

何も知らないまま審査に臨むと不安でいっぱいになりますが、事前に住宅ローン審査の仕組みを知っておけば安心して審査に臨むことができます。

ぜひこの情報を参考にして、あなたの場合は住宅ローン審査に通りそうかどうかを確認してみてください。

あなたが借りても大丈夫な住宅ローンの金額は?

この記事では、あなたが住宅ローンの審査に落ちるか、落ちないか事前にわかる知識をお伝えしてきました。

この知識を土台にして住宅ローンの申し込みを行うことで審査に通る可能性は高くなりますが、「借りることができる金額」と「返すことができる金額」は必ずしもイコールではありません。

記事にもありましたが、そもそも車のローンやクレジットカード払い、奨学金の返済がまだ残っているのに、審査が通ったからと高額な住宅ローンを組んで、本当にやっていけるのか不安を持つ場合もあると思います。

実際、子どもが大学に進学する時などにまとまったお金が必要になり、住宅ローンの返済が厳しくなってしまう方もコロナ禍で増えているようです。

そうなってしまわない為には、自分たちの収入・支出・貯蓄や将来に予想される出費を考えた上で『本当に借りても大丈夫な金額』を明確にする必要があります。

鳥取マイホームお金の相談室では、客観的な立場からあなたにとって適正な住宅ローンの額までを具体的にお伝えし、ベストな金融機関を選ぶお手伝いもしています。

家づくりや住宅ローン、お金について失敗したくないあなたは、ぜひ一度こちらをご覧ください。

↓