山陰合同銀行(ごうぎん)は鳥取に住んでいるあなたなら、なじみのある銀行ですよね。

鳥取マイホームお金の相談室にも、ごうぎんで住宅ローンを検討している方が多く相談にいらっしゃいます。

鳥取で家を買う人に人気のあるごうぎんの住宅ローンですが、昨年の2021年の8月から、新しいタイプの住宅ローンが新登場しました。

この住宅ローンを住宅専門ファイナンシャルプランナーの立場から分析した結果、新しいごうぎんの住宅ローンは、年収が高い方にとってはとても魅力的なものとなっていることが分かりました。

でも、なぜかごうぎんのホームページにはこの住宅ローンの詳細は載っていません。(2022年 9月現在)

住宅専門のファイナンシャルプランナーとして、この情報が銀行のホームページに載っていないのなら、なおさらこのブログで情報をお伝えしなければいけないと感じました。

なので、鳥取でこれから住宅ローンを組むことを考えているのなら、ぜひこの記事を読んでみてください。

事前に知識があれば、窓口で説明を受けてもよく理解できます。そうすれば、あなたは納得して住宅ローンを組むことができるので、これからお話することは、きっとお役に立てるはずです。

それでは、この住宅ローンについて詳しく解説していきたいと思います。

目次

鳥取でもネット銀行と変わらないレベルの金利で住宅ローンが組める!

まず知っておいてほしいことは、今回ご紹介するごうぎんの住宅ローンは、変動金利だということです。

今までごうぎんで住宅ローンを借りる人のほとんどは、固定金利のタイプを選んでいました。(11年目から金利が上がる「2段階固定金利型ごうぎんスーパー住宅ローン」という商品です。)

つまり、まったくタイプの違う住宅ローンが、今回、新登場したということになります。

もともと、ごうぎん以外の鳥取の銀行で、変動金利を扱っていた銀行はありました。ただ、私はご相談者様に鳥取の変動金利の住宅ローンを積極的に勧めていませんでした。

その理由は「ネット銀行の変動金利と比較すると、金利が高い」からです。

もともと鳥取の銀行の住宅ローンは、固定金利がメイン商品として定着しています。そのような地域性もあって、まだ鳥取の方には、変動金利の住宅ローンはなじみが薄いというのが現状です。

ただ、全国的には、ネット銀行を筆頭に金利の安い変動金利を取り扱う銀行の方が多いです。

そのような状況の中で、今回、鳥取では誰もが知っている山陰合同銀行(ごうぎん)が、ネット銀行同じような安い変動金利の住宅ローンを発売しました。

これはご相談者様から住宅ローンやお金の相談を受けているFPから見て、とても画期的だと感じています。

もし、この変動金利の住宅ローンの内容が、それまでの固定金利の住宅ローンより自分に合っているのなら、鳥取でも変動金利の住宅ローンを組んでもよいはずです。

それでは、本当にごうぎんの変動金利の住宅ローンを組んだ方がよいのかこれから実証していきたいと思います。まずFP目線でメリットとデメリットを見ていきます。

ごうぎんの変動金利の住宅ローンの正式名称は、「ごうぎん変動金利型住宅ローン」といいます。(これからは、単に変動金利と呼びます)この住宅ローンのメリットは次の3つが挙げられます。

メリット①:金利が安い

全国のネット銀行の変動金利は、この記事を書いている令和4年4月現在で0.44%くらいが平均です。ちなみに5年前の平均は0.62%なので、金利は少しずつ下がっていると言えるかもしれません。

これに対して、同じく令和4年4月現在のごうぎんの変動金利は、0.5%です。(主流の2段階固定金利の当初10年間は、最も低くて0.8%)

ただ気をつけてほしいのは、ごうぎんの変動金利で住宅ローンを組むすべての人が0.5%というわけではない点です。

いくつか条件がありますので、この点については後ほど詳しく説明をしていきたいと思います。

メリット②:対面で住宅ローン手続きができる

ネット銀行の住宅ローンは、金利が安いですが、手続きはネットで行うことになります。

来店不要がネット銀行の売りですが、ネットの申し込みだけでなく、本社がある東京まで書類の郵送のやり取りもあるところが多く、書類の記入の仕方がこれで本当にあっているのか分からない、という不安や、そもそも何千万もの借金の申込みをネットですることに抵抗がある人は鳥取だととても多いようです。

加えて、普段使っていない、名前もよく聞いたことがないネット銀行そのものに不安を感じる人も少なくありません。

それに対してごうぎんでは来店する必要はありますが、支店や土日も営業しているローンセンターで対面の手続きができます。なので不明な点などは職員に確認しながら申込ができる安心感がありますよね。

それにネット銀行並みの安い金利の住宅ローンが、対面でよく知っている銀行で組める!

これは、鳥取でこれから住宅ローンを組んで家を建てようとしているあなたにとっては大きなメリットになりそうです。

メリット③:ごうぎんのつなぎローンが使える

つなぎローンとは、家が完成して住宅ローンがおりる前に借りるローンのことです。工務店への支払いは家が完成する前に分割で支払う必要があるので、つなぎで銀行からローンを借りることになります。

実は、ネット銀行を利用する場合は、このつなぎローンを同じ銀行内で手続きをすることができない銀行が多く、手続きが面倒です。またその分手数料が余分にかかる仕組みになっています。

それに対してごうぎんのつなぎローンの金利は住宅ローンの金利よりも高くなりますが、1つの銀行の中で手続きができるのでそこまで面倒ではありませんし、ネット銀行のような手数料はかかりません。

ネット銀行と違って、同じごうぎん内でつなぎローンの手続きもできる事が3番目のメリットになります

では、次にデメリットを見ていきましょう。

デメリット①:手数料が高い

おそらく、これがごうぎんの変動金利の一番のデメリットかもしれません。手数料が融資金額の2.2%(税込)かかります。

例えば、あなたがごうぎんの変動金利の住宅ローンを3,000万円組んだ場合、手数料が66万円もかかることになります。

それに対して、2段階固定の住宅ローンの手数料は、融資金額にかかわらず一律5万5千円となっています。同じごうぎんの住宅ローンを組んでも支払う手数料の差がおよそ60万もあるのです。

つまり、変動金利の手数料は、たくさん借りるとその分手数料が高くなる仕組みになっています。ちなみに融資金額の2.2%(税込み)というのは、変動金利の住宅ローンの手数料として、全国的にみても相場の範囲内です。(これより低い手数料のネット銀行もあります。)

とはいえ、手数料が高額になるというのが、ごうぎんの変動金利の大きなデメリットです。

デメリット②:変動金利の住宅ローンに適用される5年ルール、1.25倍ルールがない

固定金利の住宅ローンは、返済し終わるまで金利が確定していますが、変動金利の住宅ローンは金利が変わる可能性があります。

可能性としては少ないのですが、もし金利が急激に上昇した場合に備えて、返済に困らないように借り手を守る独自のルールが設けられていることが多いです。

専門的な言葉になりますが、このルールのことを変動金利の「5年ルール」、「1.25倍ルール」といいます。

「5年ルール」というのは、簡単に言うと金利が上昇しても返済額は5年間変わらないというものです。「1.25倍ルール」も簡単に説明すると、返済額が上昇したとしても1.25倍までしか上がらないというものになります。

一見すると、これらのルールがないのは不利に思われるかもしれませんが、このルールがあると将来的に返済額における金利部分の割合が増えてしまう可能性があります。

住宅ローンの専門家の目線で見ると、一長一短あるのでこのルールがないことは必ずしもデメリットとは言い切れません。なので、そこまで深く考えなくても大丈夫です。

デメリット③:固定金利に途中で変更できない

ネット銀行は、金利タイプを比較的、自由に変更できる商品が多くあります。いったん変動金利を選んでも途中で、固定金利に変更することができます。

手数料がかからずに変更の申込ができるネット銀行もあり、金利が上がることに不安があるあなたにとって、変動金利を選んだあとでも固定金利に変更できる安心感は大きいでしょう。

では、ごうぎんの場合はどうでしょうか。

実際、ご相談者様から、「変動金利を選択して、途中で2段階固定へ変更できますか?」というご質問を受けたことがあります。

ごうぎんに確認したところ、変更はできないようです。

なぜなら、変動金利(正式名称:ごうぎん変動金利型住宅ローン)と2段階固定(正式名称: 2段階固定金利型ごうぎんスーパー住宅ローン)は、まったく別の住宅ローンなので、切り替えるという概念がないようです。

ネット銀行の場合は、同じ住宅ローンの中に、金利の別プランがあり、その中で自由に変更できるイメージでしょうか。

それに対して、ごうぎんには、そのような金利の別プランはなく、個々の住宅ローンが、変動、固定と最初から金利プランが確定しているイメージです。

いずれにしてもごうぎんの場合は、基本的にネット銀行のように金利タイプの変更はできません。途中で「やっぱり変動金利は不安だから固定にする!」は通りません。

なので、同じごうぎん内でも、あなたがどの種類の住宅ローンを選ぶかはとても重要になってきます。

以上が、ごうぎん変動金利のメリットとデメリットになります。これらを全て考慮に入れて自分に合っているかどうかを判断していくことになるのですが、その前にメリットの一番最初に挙げた低い金利で住宅ローンを組める条件について解説をしていきたいと思います。

最も低い金利で住宅ローンを組む条件

次にどんな人が一番低い金利で組めるかについて見ていきます。

●年収が比較的高い人

●返済比率が低い人

このどちらかに当てはまる方がその可能性が高くなります。なので年収が高く返済比率が低い人はほぼ一番低い金利(記事作成時点で0.5%)で住宅ローンを組めるでしょう。

では、返済比率や年収と金利の関係についてもっと具体的に見ていきましょう。

ごうぎん変動金利の金利は、

この式によって決まってきます。

ただ、この式を見ただけでは何のことだか分からないと思いますので、それぞれについて解説をしていきます。

① 借りるときの基準金利とは

まず基準金利とは、全国の銀行の協会が決めている金利を参考に、ごうぎんが毎月決定している金利です。この金利がごうぎん変動金利を借りる上で、ベースとなるので「基準金利」と呼ばれています。

ここでは基準金利の詳しい説明は省きますが、ごうぎんの変動金利が登場した昨年の2021年8月から現在まで基準金利は0.7%と変わっていないようです。ただ、この基準金利は変動金利なので、当然、金利が変わる可能性があります。

そして次に、「借りるとき」となっている理由について説明をします。

一般的に住宅ローンを借りる時は、まずあなたが本当に借りることができるかどうかの審査の申込をしなければなりません。この時に適用される金利は、「申込のとき」の金利です。

この時は、工務店や土地の契約書がそろって、これから住宅の建築が始まる状況です。

それに対して、審査が通って実際に住宅ローンの契約をする時の金利を「借りるとき」の金利と言います。ここでは住宅はほぼ完成している状態をイメージしてください。

ごうぎんの変動金利は、「申込のとき」の金利ではなく、審査が通って契約をする「借りるとき」の金利が適用になります。

なので、申込みのときの基準金利は0.7%でも、家が完成して住宅ローンの契約をするまで、何カ月かのタイムラグがあるので、借りるときの基準金利は0.7%より上がってしまう可能性もあります。

以上が、借りるときの基準金利の説明になります。

②上乗せ幅とは?

上乗せ幅とは、借りる時の基準金利にプラス(上乗せ)される金利のことを言います。

以下の表のようにあなたの年収と返済比率で上乗せ幅が決まる仕組みになっています。

| 年収/返済比率 | 20%以下 | 20%超25%以下 | 25%超30%以下 | 30%超35%以下 |

|---|---|---|---|---|

| 250万以上400万未満 | なし | +0.1% | +0.2% | +0.5% |

| 400万以上800万未満 | なし | なし | +0.1% | +0.2% |

| 800万以上 | なし | なし | なし | +0.1% |

この表を見ただけでは何のことか分からないと思うので、後から具体的な例を出して説明していきます。

③引き下げ金利とは?

引き下げ金利とは、ごうぎんが独自に設けている制度で、簡単に言うと

「うちのサービスを使ってくれれば、住宅ローンの金利を優遇しますよ」

というものです。

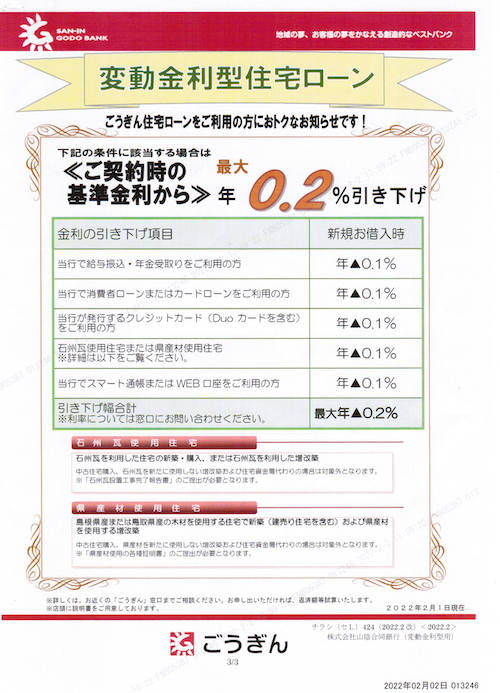

実際の内容は、パンフレットに書いていますので見てみましょう。

このように、ごうぎんのサービスなどを利用すれば最大で0.2%の金利優遇を受けることができます。

5つある条件のうち、2つを満たせば良いのでハードルはそこまで高くはありません。

例えば、ごうぎんで給与を受け取っていて、クレジットカード機能が付いたキャッシュカードをお持ちの方は無条件で0.2%の金利引き下げを受けることができます。

金利が決まるポイントはあなたの年収と返済比率

ここまでで、ごうぎんの変動金利について

借りる時の基準金利+②上乗せ幅-③引き下げ金利

こちらの式を解説してきました。これが、「実際に借りる時の金利」になります。

この式でごうぎん変動金利の金利が決まるのですが、ポイントとなるのは、②の上乗せ幅と言えそうです。

なぜなら、あなたの年収と返済比率によって、この上乗せ幅が何パーセントになるか、違ってくるからです。

| 年収/返済比率 | 20%以下 | 20%超25%以下 | 25%超30%以下 | 30%超35%以下 |

|---|---|---|---|---|

| 250万以上400万未満 | なし | +0.1% | +0.2% | +0.5% |

| 400万以上800万未満 | なし | なし | +0.1% | +0.2% |

| 800万以上 | なし | なし | なし | +0.1% |

この表について自分の年収(額面年収)については当然、分かると思いますが、「返済比率」というのがよく分からないと思うのでここで解説していきます。

「返済比率」とは、あなたの年収に占める年間返済額の割合のことを言います。式で表すと以下のようになります。

返済比率(%)=年間返済額÷年収×100

この年間返済額には、ごうぎん変動金利の住宅ローンだけではなくマイカーローンやカードローンの返済額も含まれます。

この返済比率を求めるのは、年間返済額、つまり毎月の返済額×12回を求める必要がありますが、その時の計算に使うごうぎん変動金利の住宅ローンの金利の式は、以下のように決まっています。

【返済比率を計算するときの金利】

借りるときの基準金利+年0.5%-引き下げ金利+団信金利

団信金利とは、住宅ローンを借りたあなたがもし亡くなった場合でも、保険会社が住宅ローンを完済してくれる保険の仕組みを言います。団信には、何種類かタイプがありますが、一般的なタイプは上記のように金利にプラスされないので、ここでは無視することにします。

なので、返済比率を求めるごうぎん変動金利の住宅ローンの金利の式は次のようになります。

【返済比率を計算するときの金利】

借りるときの基準金利+年0.5%-引き下げ金利

このように、プラス0.5%と少し高めの金利が使われます。

この金利は、あくまで【返済比率を計算するときの金利】であって、さきほどの【実際に借りる時の金利】とは違うということを頭に入れておいてください。

この説明だけでは分かりにくいと思いますので、実際に例を挙げて見ていきます。

実際に計算をしてみましょう

それでは、具体例を使って計算をしていきたいと思います。

鳥取太郎さん

・年収 500万円

・検討している住宅ローンの金額 3,000万 (35年返済)

・借りる時の基準金利 0.7% (記事執筆時点の金利)

・引き下げ金利 0.2%をクリア

まず、鳥取太郎さんの【返済比率を計算するときの金利】を計算します。

借りる時の基準金利が0.7%、引き下げ金利も0.2%クリアしているので、上記の計算式に当てはめると

0.7%+0.5%-0.2%=1.0%

つまり【返済比率を計算するときの金利】は1.0%になります。

次に、検討している住宅ローンの金額、3,000万円を1.0%で35年借りた場合の毎月の返済額を計算します。

そうすると、毎月の返済額は、84,685円となります、なので年間返済額は、84,685円×12=1,016,220円となりますね。

ちなみに、こちらのシュミレーターを使うことで年間返済額の概算を計算することができます。

https://www.flat35.com/simulation/simu_01.html

返済比率は、あなたの年収に占める年間返済額の割合のことで、次の式で求めることができましたね。

返済比率(%)=年間返済額÷年収×100

鳥取太郎さんの年収は500万でしたので、

1,016,220 ÷ 5,000,000 × 100 = 20.3%

つまり返済比率は20.3%と分かりましたので、以下の表に当てはめてみましょう。

| 年収/返済比率 | 20%以下 | 20%超25%以下 | 25%超30%以下 | 30%超35%以下 |

|---|---|---|---|---|

| 250万以上400万未満 | なし | +0.1% | +0.3% | +0.8% |

| 400万以上800万未満 | なし | なし | +0.1% | +0.3% |

| 800万以上 | なし | なし | なし | +0.1% |

鳥取太郎さんの年収は400万以上800万未満で、返済比率が20%超25%以下なので上乗せ幅は、「なし」ということが分かりました。

では、鳥取太郎さんの【実際に借りる時の金利】はいくらになるのでしょうか?

【実際に借りる時の金利】は、

「借りる時の基準金利+②上乗せ幅-③引き下げ金利」

で求められましたね。

借りる時の基準金利が0.7%、上乗せ幅は0(なし)、引き下げ金利が0.2%なので上記の式に当てはめると

0.7% + 0% - 0.2% = 0.5%

つまり「実際に借りる時の金利」は0.5%になります。ということは鳥取太郎さんは、ごうぎん変動金利の一番安い金利で住宅ローンが組めることになります。

このように、ある程度年収の高い方であれば最も低い金利でごうぎん変動金利の住宅ローンを組むことができます。

ただ、車のローンも返済比率の中に含まれるので、もしあなたが車のローンを組んでいる状態でごうぎん変動金利の住宅ローンを組む場合は注意が必要です。その分、返済比率が高くなるので上乗せ幅がプラスになってしまう可能性が高くなってしまいます。

工務店からは嫌がられる住宅ローン?

このごうぎん変動金利の住宅ローンですが、特に引き上げ幅がなければお伝えしたようにかなり低い金利になります。

総支払額で見ると、返済額を抑えることができる可能性も高いでしょう。

しかし、あなたが住宅会社の営業マンからこの住宅ローンを提案される可能性は低いと思われます。

なぜなら、デメリット①の所でお話をしましたが、住宅ローンを組む時に融資手数料が住宅ローンの2.2%(税込)もかかります。3,000万円の住宅ローンを組んだ場合は、66万円(税込)も必要です。

住宅会社の営業マンは、この高額な金額を見積書の諸費用欄に載せなければいけません。

同じごうぎんでも2段階固定の住宅ローン場合だと、融資手数料が55,000円(税込)で済みます。

営業マンとしては、できることなら家を買う負担を感じさせないようになるべく諸費用を安く見せたいので、わざわざ高い融資手数料がかかるごうぎんの変動金利を提案する可能性は低いと言えるでしょう。

本当は、ごうぎん変動金利の住宅ローンが、あなたに合っている住宅ローンなのに、営業マンの都合で他の住宅ローンを選んでしまったら一生で一度の高額な買い物を後悔することになるかもしれません。

なので、他人任せにせず自分で情報を集めてどの住宅ローンが自分にとって合っているのかをしっかり考える必要があります。

まとめ

以上、ごうぎん変動金利の住宅ローンについて解説をしました。いよいよ鳥取でもネット銀行と同じくらい低い金利で住宅ローンが組める時代になりました。

しかしお伝えしたように、ごうぎん変動金利の住宅ローンは金利が安いというメリットがある反面、手数料が高いというデメリットがあります。

また金利はあなたの年収や返済比率によって決まるので、【実際に借りる時の金利】が一番安い0.5%より高くなるようであれば、高い手数料を払ってまで、変動金利で住宅ローンを借りるべきなのかはよく検討するべきです。

それを踏まえてこんな方はごうぎん変動金利で住宅ローンを組むことを考えてみてくだい。

①金利が一定でない変動金利でも、気にならない人

②年収が400万以上とある程度高い人、車ローンもなく返済比率が低い人

③高い手数料を払っても家計に余裕がある人

またお伝えしたように住宅会社の営業マンに相談しても、ごうぎん変動金利の住宅ローンを提案される可能性は少ないです。もしかしたら、ごうぎんの別の住宅ローンを紹介されるかもしれません。

そんな時あなたがごうぎん変動金利の住宅ローンを本当に組んでもよいか分からないと感じたら、住宅ローンに詳しいファイナンシャルプランナーに相談すると良いでしょう。

鳥取マイホームお金の相談室は、元銀行員で鳥取の住宅ローンに精通したファイナンシャルプランナーに相談できる事務所です。

ぜひこれらの情報を参考にして、ごうぎん変動金利も住宅ローンの選択肢に入れてみてください。